Perspectives relatives à l’or jusqu’au T2 2026 : une phase de mise sous tension

Nitesh Shah, Head of Commodities and Macroeconomic Research, WisdomTree

Contexte de marché et prévisions

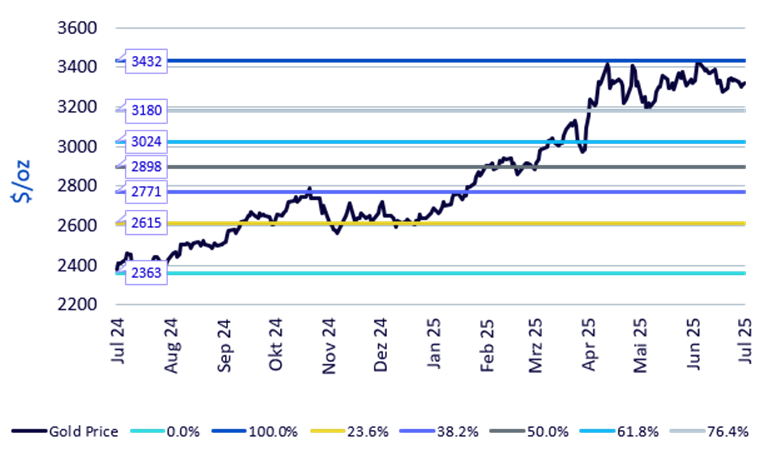

Après avoir atteint un pic intrajournalier de 3 500 dollars l’once le 22 avril 2025, le cours de l’or évolue dans une fourchette étroite comprise entre 3 180 dollars et 3 400 dollars l’once. Le bas de cette fourchette correspond au niveau de retracement de Fibonacci de 76,4 %. Bien que nos prévisions suggèrent un possible repli sous ce seuil à court terme, nous anticipons un solide soutien autour du niveau des 61,8 % (3 024 dollars l’once), ce qui ouvrirait la voie à un rebond. D’ici le deuxième trimestre 2026, nous estimons que l’or pourrait atteindre 3 850 dollars l’once, sur la base des données macroéconomiques consensuelles. Nous considérons que la période actuelle correspond à une phase de « mise sous tension » du marché, propice à une forte reprise des prix de ce métal précieux.

Illustration 1 : Prix de l’or illustré par les niveaux de retracement de Fibonacci

Source : WisdomTree, Bloomberg. Du 10 juillet 2024 au 10 juillet 2025. Les retracements de Fibonacci sont un outil d’analyse technique qui permet de déterminer les niveaux de support et de résistance sur des graphiques de prix. Cette méthode consiste à tracer des lignes horizontales aux niveaux clés de Fibonacci (23,6 %, 38,2 %, 61,8 % et 76,4 %) après avoir identifié un mouvement de prix important. On considère que ces niveaux correspondent à des zones au sein desquelles le prix peut ralentir ou changer de direction. Les libellés sur le graphique indiquent les prix de l’or aux niveaux de support. La légende présente les ratios standards de Fibonacci. Les performances historiques ne garantissent pas les performances futures, et tout investissement est susceptible de perdre de la valeur.

Plusieurs risques macroéconomiques soutiennent les prix de l’or :

- incertitude commerciale

- trajectoire de la dette

- qualité institutionnelle

- risques géopolitiques

- politique du dollar ambiguë

Incertitude commerciale

Le 8 juillet 2025, le président Trump a prolongé la date limite de la « trêve commerciale » du 9 juillet au 1er août 2025. Bien que des accords aient été conclus avec la Chine et le Royaume-Uni, les négociations avec le Canada, le Mexique et les 27 pays de l’UE sont toujours en cours. Les accords préliminaires ne répondent pas aux attentes du marché et entraînent une augmentation significative des droits de douane. Même si les droits de douane définitifs sont moins élevés que les chiffres initiaux, ils marquent un changement important par rapport à la situation actuelle. L’or demeure une valeur refuge face à ces évolutions commerciales défavorables.

Trajectoire de la dette

La loi récemment adoptée « One Big Beautiful Bill Act » instaure des baisses d’impôts non financées, avec un impact estimé à une expansion des déficits américains de 2 400 milliards de dollars entre 2025 et 2034 (hors coûts liés au service de la dette)[1]. En tenant compte des intérêts, le déficit cumulé dépasse 3 000 milliards de dollars. La dette rapportée au PIB devrait augmenter de 117,1 % en 2025 à 123,8 % d’ici 2034. Les États-Unis ne sont pas seuls à connaître une progression insoutenable de leur dette publique. Historiquement, la hausse de l’endettement des gouvernements s’est accompagnée d’une hausse des prix de l’or, notamment lorsque les préoccupations s’intensifient autour de la viabilité de la dette et des possibles interventions politiques.

Qualité institutionnelle

La pression sur la Réserve fédérale s’intensifie. Les critiques répétées du président Trump à l’égard du président Jerome Powell[2], dont le mandat expire en mai 2026, ont suscité des inquiétudes concernant l’indépendance de la banque centrale. Avec l’augmentation des obligations liées au service de la dette, le risque d’une influence politique accrue sur la politique monétaire s’intensifie. Un scénario similaire à celui de l’époque G. William Miller (1978-1979), caractérisée par une faiblesse institutionnelle et une inflation élevée, pourrait se répéter. Au cours de cette période, le métal précieux avait atteint des niveaux records.

Il a fallu la détermination du président Paul Volcker pour inverser les dégâts infligés à la Fed, mais ses actions courageuses ont provoqué une récession. Plus précisément, une récession à « double creux » s’est produite de janvier à juillet 1980 et de juillet 1981 à novembre 1982. L’or, en tant qu’actif défensif, se porte bien en période de récession.

Risques géopolitiques

Le paysage géopolitique demeure tendu :

- L’Iran a suspendu sa coopération avec l’Agence internationale de l’énergie atomique (AIEA), suite aux frappes américaines et israéliennes. Aucune rencontre diplomatique n’est à ce jour programmée de manière officielle, et la coordination entre les États-Unis et Israël semble fragmentée.

- Conflit entre la Russie et l’Ukraine : L’incapacité de Trump à négocier un accord de paix dans les 24 heures suivant sa prise de fonction lui a été préjudiciable. Ses rapports de plus en plus dégradés avec Poutine et Zelensky rendent improbable une issue rapide au conflit.

Politique du dollar ambiguë

Bien qu’il n’existe aucune politique officielle de dépréciation du dollar, les mesures prises par l’administration suggèrent une approche favorable à un dollar faible. Nous avons évoqué un hypothétique « Accord de Mar-a-Lago » (voir L’Accord de Mar-a-Lago : une stratégie hypothétique de dévaluation du dollars), qui, selon nous, pourrait bouleverser le système économique mondial. Même si ce n’est pas notre scénario de base, une telle politique serait particulièrement haussière pour l’or, notamment si la crédibilité de la dette américaine venait à être remise en cause, et que la volatilité des rendements obligataires augmentait.

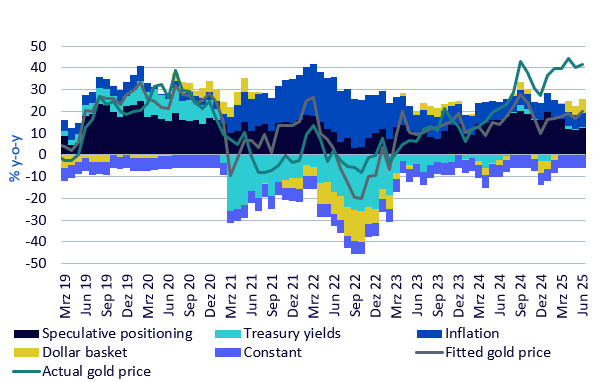

Attribution de la performance de l’or

L’écart entre les estimations de notre modèle[3] relatif aux prix de l’or et les résultats réels a été relativement important au cours des six derniers mois. Plusieurs facteurs pourraient expliquer en partie cet écart. Tout d’abord, nous n’incluons pas les achats d’or des banques centrales dans notre modèle. Comme nous l’avons évoqué dans nos dernières Perspectives relatives à l’or[4], l’inclusion des achats d’or par les banques centrales améliorerait le modèle, mais ces données ne sont malheureusement pas fiables. Deuxièmement, notre indicateur du sentiment des investisseurs à l’égard de l’or, à savoir le positionnement spéculatif net dans les contrats à terme sur l’or, s’est récemment affaibli. Cependant, les investisseurs en or physique, y compris ceux qui investissent dans des produits de matières premières négociés en bourse (exchange-traded commodities, ETC), semblent plus optimistes. L’expression du sentiment haussier s’est déplacée d’un marché investissable à un autre, et nous ne captons pas pleinement cette nuance. Troisièmement, le centre de gravité du marché de l’or semble se déplacer vers l’Est. Si la demande physique en bijoux et petits lingots reste traditionnellement portée par l’Inde et la Chine, c’est désormais cette dernière qui stimule la croissance des volumes d’investissement professionnel. Notre analyse des données de positionnement de la Commodity Futures Trading Commission (CFTC) et des transactions hors cote (OTC) de la London Bullion Market Association pourrait refléter l’enthousiasme croissant autour de l’or en Chine.

Illustration 2 : Répartition du prix de l’or

Source : Bloomberg, modèle de valorisation WisdomTree, données de juin 2025. Le positionnement spéculatif correspond à la position nette des opérateurs non commerciaux sur les marchés à terme de l’or (positions longues minorées des positions courtes, telles que publiées par la Commodity Futures Trading Commission). Les rendements des bons du Trésor désignent le rendement nominal à l’échéance d’un bon du Trésor américain à 10 ans. L’inflation correspond à la croissance annuelle de l’indice des prix à la consommation aux États-Unis. Le panier en dollars (DXY) désigne une mesure de la valeur du dollar américain par rapport à un panier de devises (euro, franc suisse, yen japonais, dollar canadien, livre sterling et couronne suédoise). Le prix réel de l’or correspond à la croissance annuelle des prix de l’or au comptant.

Le prix de l’or ajusté est le prix que le modèle aurait prévu. La constante ne revêt pas de signification économique, mais est utilisée dans la modélisation économétrique pour prendre en compte d’autres facteurs. Elle peut être considérée comme la mesure dans laquelle les prix de l’or varieraient si toutes les autres variables étaient maintenues à zéro (bien que cela soit peu réaliste).Les performances historiques ne garantissent pas les performances futures, et tout investissement est susceptible de perdre de la valeur.

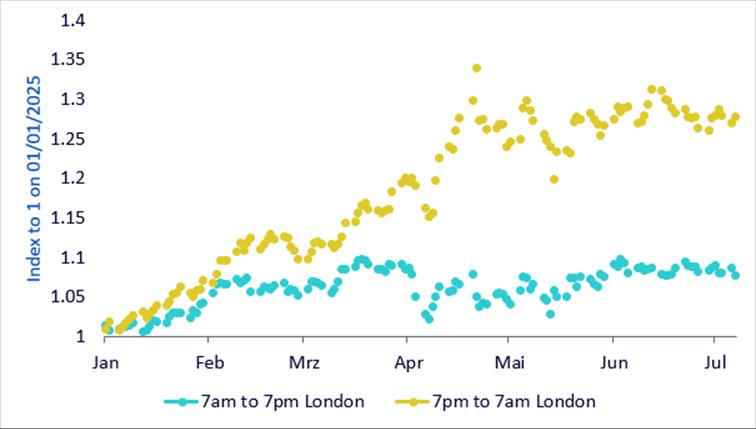

Les données de marché révèlent que les mouvements de prix se produisent de plus en plus en dehors des heures centrales de Londres, ce qui témoigne d’une influence asiatique croissante.

Illustration 3 : Les prix de l’or au fil des différentes fenêtres de cotation

Source : WisdomTree, Bloomberg, du 31/12/2024 au 08/07/2025. Les performances historiques ne garantissent pas les performances futures, et tout investissement est susceptible de perdre de la valeur.

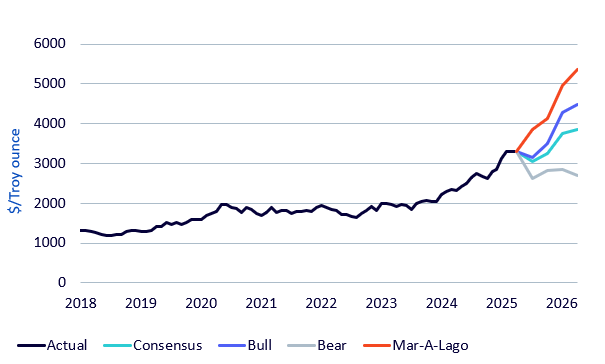

Prévisions relatives au prix de l’or

Nous présentons différents scénarios pour le cours de l’or à l’aide du modèle quantitatif de WisdomTree. Nous notons que les prévisions macroéconomiques consensuelles ont été établies avant la prolongation de la « trêve commerciale ».

Illustration 4 : Prévisions relatives au prix de l’or

Source : Prévisions du modèle WisdomTree, données historiques Bloomberg, données disponibles en juin 2025. Les prévisions ne constituent pas un indicateur de performance future ; tout investissement comporte des risques et incertitudes.

Consensus

Les prévisions consensuelles indiquent que l’inflation restera durablement supérieure à l’objectif fixé par la Réserve fédérale, principalement en raison de l’impact mécanique des niveaux élevés de droits de douane sur les prix. Les anticipations concernant les rendements obligataires à 10 ans demeurent relativement stables, les 75 points de base de baisse des taux directeurs projetés sur l’année à venir étant compensés par une inquiétude croissante liée à l’endettement public. Le dollar américain devrait connaître une légère dépréciation, la solidité de la croissance économique à court terme aux États-Unis limitant le potentiel d’élargissement des différentiels de taux d’intérêt avec les autres pays. Dans le cadre de ce scénario consensuel, le prix de l’or est attendu en légère baisse sur les six prochains mois, avant d’accélérer pour atteindre un nouveau record historique au premier trimestre 2026, puis de progresser encore pour atteindre 3 850 dollars l’once.

| Scénario consensuel | T3 2025 | T4 2025 | T1 2026 | T2 2026 |

|---|---|---|---|---|

| Prévisions relatives à l’inflation | 3,1 % | 3,3 % | 3,1 % | 3,1 % |

| Prévisions relatives aux rendements nominaux sur 10 ans | 4,36 % | 4,29 % | 4,22 % | 4,20 % |

| Prévisions relatives au taux de change en USD (DXY) | 97,6 | 96,8 | 95,8 | 95,6 |

| Prévisions relatives au positionnement spéculatif | 190 000 | 200 000 | 200 000 | 200 000 |

| Prévisions relatives au prix de l’or | 3 040 USD/once | 3 260 USD/once | 3 760 USD/once | 3 850 USD/once |

Source : WisdomTree. Enquête Bloomberg auprès d’économistes professionnels. Juin 2025. Les prévisions ne constituent pas un indicateur des performances futures, et tout investissement s’accompagne de risques et d’incertitudes.

Scénario haussier

Si les retombées économiques du choc tarifaire s’avèrent sévères, la Réserve fédérale pourrait être contrainte de réduire les taux d’intérêt pour soutenir le marché du travail. Une telle baisse des taux accentuerait les pressions inflationnistes, en amplifiant l’effet direct des hausses des droits de douane sur les prix, et ouvrirait la voie à une dépréciation plus prononcée du dollar américain. Les inquiétudes économiques accrues pourraient entraîner une hausse des prises de position spéculatives sur les contrats à terme sur l’or, dans une logique de couverture contre l’incertitude. Dans ce scénario, les prix de l’or pourraient connaître une légère baisse au premier trimestre, avant de s’apprécier nettement, pour atteindre 4 475 dollars l’once d’ici la fin de la période prévisionnelle.

| Scénario haussier | T3 2025 | T4 2025 | T1 2026 | T2 2026 |

|---|---|---|---|---|

| Prévisions relatives à l’inflation | 3,5 % | 4,0 % | 5,0 % | 5,0 % |

| Prévisions relatives aux rendements nominaux sur 10 ans | 3,95 % | 3,75 % | 3,55 % | 3,50 % |

| Prévisions relatives au taux de change en USD (DXY) | 96 | 95 | 92 | 90 |

| Prévisions relatives au positionnement spéculatif | 200 000 | 250 000 | 300 000 | 300 000 |

| Prévisions relatives au prix de l’or | 3 160 USD/once | 3 500 USD/once | 4 290 USD/once | 4 475 USD/once |

Source : WisdomTree. Juin 2025. Les prévisions ne constituent pas un indicateur des performances futures, et tout investissement s’accompagne de risques et d’incertitudes.

Scénario baissier

Dans un scénario baissier, où l’inflation reviendrait à la cible de 2,0 %, les taux obligataires grimperaient à 6,0 % et le dollar s’apprécierait, les cours de l’or pourraient retomber à 2 700 dollars l’once. Ce niveau resterait toutefois supérieur à celui observé en début d’année 2025.

| Scénario baissier | T3 2025 | T4 2025 | T1 2026 | T2 2026 |

|---|---|---|---|---|

| Prévisions relatives à l’inflation | 2,0 % | 2,0 % | 2,0 % | 2,0 % |

| Prévisions relatives aux rendements nominaux sur 10 ans | 5,00 % | 5,50 % | 6,00 % | 6,50 % |

| Prévisions relatives au taux de change en USD (DXY) | 107 | 109 | 110 | 113 |

| Prévisions relatives au positionnement spéculatif | 150 000 | 100 000 | 50 000 | 50 000 |

| Prévisions relatives au prix de l’or | 2 630 USD/once | 2 665 USD/once | 2 840 USD/once | 2 700 USD/once |

Source : WisdomTree. Juin 2025. Les prévisions ne constituent pas un indicateur des performances futures, et tout investissement s’accompagne de risques et d’incertitudes.

Accord de Mar-a-Logo

Nous présentons à nouveau l’hypothèse d’un Accord de Mar-a-Lago, que nous avons introduite pour la première fois dans nos dernières Perspectives trimestrielles relatives à l’or. Dans ce scénario, les États-Unis mènent une politique délibérée de dépréciation du dollar. Bien que nous ne pensions pas qu’un tel objectif soit formellement déclaré, de nombreuses décisions inattendues de l’administration américaine actuelle nous conduisent à considérer qu’en modéliser les effets pourrait s’avérer pertinent. À la suite de l’Accord du Plaza[5], le dollar américain s’est déprécié de 48 % entre 1985 et 1987. Dans le cadre de l’Accord de Mar-a-Lago, nous modélisons un amortissement de 23 % sur une période d’un an. L’inflation excéderait alors les niveaux envisagés dans notre scénario haussier. Pour ce scénario, nous écartons toute hypothèse explicite sur les rendements obligataires, estimant que ceux-ci pourraient évoluer dans un sens ou dans l’autre de manière très marquée. Si l’intention supposée de cette orientation politique était de réduire le coût de financement de la dette américaine, et donc d’induire une baisse des rendements, le besoin de refinancer massivement la dette pourrait susciter des doutes sur la crédibilité des États-Unis et provoquer, à l’inverse, une tension à la hausse sur les taux. Comme observé en avril 2025, une envolée des rendements obligataires pourrait s’accompagner d’une forte hausse du prix de l’or. Compte tenu de ces dynamiques complexes, nous choisissons de ne formuler aucune hypothèse chiffrée sur les marchés obligataires, mais postulons que l’or bénéficiera des turbulences dans le segment de la dette, en tant que valeur refuge. Nous anticipons un renforcement marqué du sentiment favorable à l’égard de l’or. Étant donné le caractère exceptionnel de ce scénario, nos prévisions de 5 355 dollars l’once apparaissent prudentes.

| Accord de Mar-a-Logo | T3 2025 | T4 2025 | T1 2026 | T2 2026 |

|---|---|---|---|---|

| Prévisions relatives à l’inflation | 6,0 % | 6,0 % | 6,0 % | 6,0 % |

| Prévisions relatives au taux de change en USD (DXY) | 90 | 85 | 80 | 75 |

| Prévisions relatives au positionnement spéculatif | 400 000 | 400 000 | 400 000 | 400 000 |

| Prévisions relatives au prix de l’or | 3 860 USD/once | 4 130 USD/once | 4 965 USD/once | 5 355 USD/once |

Source : WisdomTree. Juin 2025. Les prévisions ne constituent pas un indicateur des performances futures, et tout investissement s’accompagne de risques et d’incertitudes.

Informations importantes

Communications commerciales publiées dans l’Espace économique européen (« EEE ») : Ce document est publié et approuvé par WisdomTree Ireland Limited, une société autorisée et réglementée par la Central Bank of Ireland.

Communications commerciales émises dans des juridictions en dehors de l’EEE : Ce document est publié et approuvé par WisdomTree UK Limited, une société autorisée et réglementée par la Financial Conduct Authority du Royaume-Uni.

WisdomTree Ireland Limited et WisdomTree UK Limited sont toutes les deux désignées comme « WisdomTree » (le cas échéant). Notre Politique sur les conflits d’intérêts et notre Inventaire sont disponibles sur demande.

Les informations figurant dans ce document sont fournies à titre informatif et ne constituent pas une offre de vente, ou une sollicitation d’offre d’achat de titres ou d’actions. Ce document ne doit pas être utilisé comme fondement d’une décision d’investissement. La valeur des investissements peut fluctuer et vous êtes susceptible de perte tout ou partie du montant investi. La performance passée ne constitue pas nécessairement une indication des performances futures. Toute décision d’investissement doit être fondée sur les informations figurant dans le prospectus approprié et sur des conseils indépendants en matière d’investissement, fiscaux et juridiques.

L’application des réglementations et lois fiscales peut souvent conduire à des interprétations différentes. Tous les points de vue ou opinions exprimés dans cette communication représentent les points de vue de WisdomTree et ne doivent pas être interprétés comme des conseils réglementaires, fiscaux ou juridiques. WisdomTree ne donne aucune garantie ou représentation quant à l’exactitude des vues ou opinions exprimées dans cette communication. Toute décision d’investissement doit être fondée sur les informations contenues dans le prospectus approprié et après avoir sollicité des conseils indépendants en matière d’investissement, fiscaux et juridiques.

Ce document n’est pas et ne doit en aucun cas être interprété comme une publicité ou une offre publique d’actions ou de titres aux États-Unis ou dans toute province ou tout territoire des États-Unis. L’introduction, la transmission et la distribution (directes ou indirectes) de l’original ou d’une copie de ce document sont interdites aux États-Unis.

Bien que WisdomTree s’efforce d’assurer l’exactitude du contenu de ce document, WisdomTree ne peut en garantir l’exactitude. Les fournisseurs de données tiers sollicités pour obtenir les informations contenues dans le présent document ne donnent aucune garantie ou représentation de quelque sorte en rapport avec ces données. Lorsque WisdomTree exprime ses propres opinions concernant le produit ou l’activité du marché, ces opinions sont susceptibles de changer. WisdomTree, ses affiliés et leurs dirigeants, directeurs, partenaires ou employés respectifs déclinent toute responsabilité pour toute perte directe ou indirecte découlant de l’utilisation de ce document ou de son contenu.

[1] Estimation des impacts budgétaires du projet de loi H.R. 1, One Big Beautiful Bill Act, Bureau du budget du Congrès, 4 juin 2025.

[2] Citations de Donald Trump : “Powell’s termination cannot come fast enough!” (« Il est grand temps que Powell quitte ses fonctions ! » – avril 2025) et “If I want him out, he’ll be outta there real fast” (« Si je veux qu’il parte, il partira sans attendre » – avril 2025).