Obligataire court terme: une solution à privilégier face au monétaire

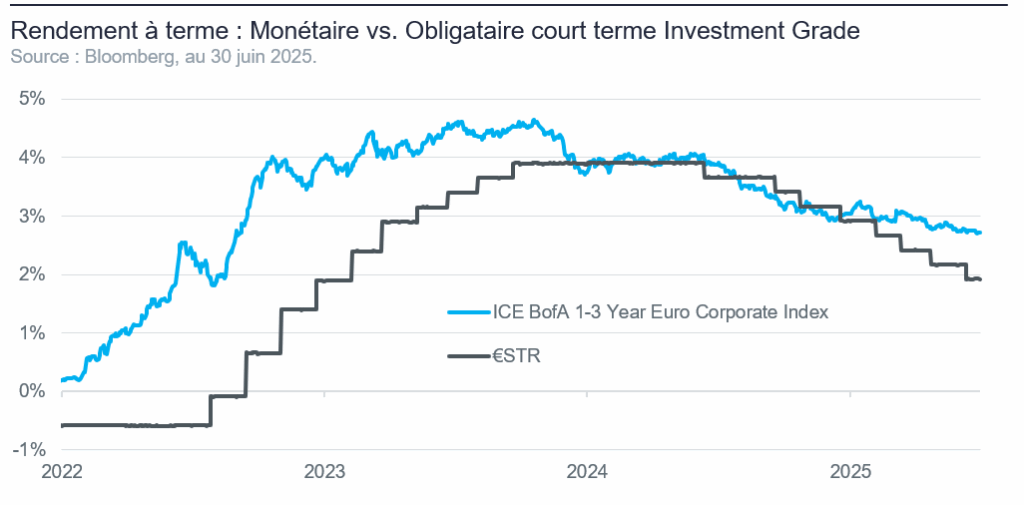

Depuis le début de l’année, la BCE a baissé ses taux directeurs à quatre reprises, ramenant son taux de dépôt à 2%, contre 3% fin 2024. Le taux €STR, référence du marché monétaire, est ainsi revenu à 1,9% (au 30 juin) et pourrait poursuivre son repli : le marché anticipe encore une dernière baisse de taux de la BCE d’ici la fin de l’année.

Malgré l’intérêt des solutions monétaires sur la période 2022-2024, les investisseurs à la recherche de placements à faible risque ont désormais tout intérêt à se tourner vers d’autres options. L’obligataire court terme, notamment, offre actuellement des rendements à terme supérieurs au monétaire tout en conservant un niveau de risque limité.

Eléonore Bunel

Managing Director

Lazard Frères Gestion

Directrice de la Gestion Obligataire

Contexte: le monétaire ne compense plus l’inflation

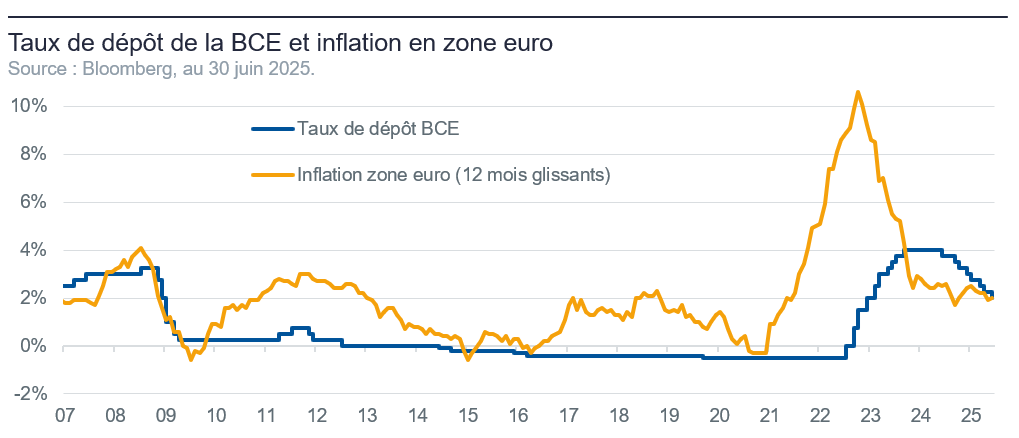

À partir de 2022, les placements monétaires ont été particulièrement recherchés pour tirer parti de la hausse des taux, tandis que les segments obligataires « classiques » pâtissaient de ce phénomène. À partir de la fin d’année 2023, les placements monétaires ont ensuite bénéficié d’un autre atout : le taux €STR – lié au taux de dépôt de la BCE – était alors supérieur au niveau de l’inflation en zone euro, phénomène historiquement rare (voir ci-dessous).

La baisse des taux directeurs de la BCE depuis la mi-2024 a toutefois ramené le taux du monétaire au même niveau que l’inflation désormais, tandis que d’autres segments des marchés obligataires conservent des taux de rendement parfois nettement supérieurs.

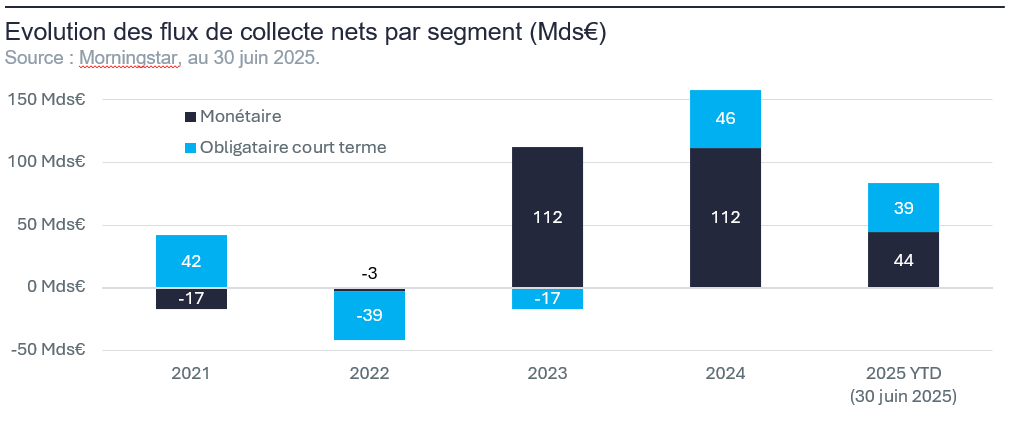

Les investisseurs sont conscients de ce changement de paradigme, et une inversion des tendances de collecte s’observe progressivement. Après deux années particulièrement dynamiques en 2023 et 2024, le monétaire est désormais moins recherché. À l’inverse, après leur décollecte de 2022 et 2023, les stratégies obligataires orientées « court terme » bénéficient d’une accélération des flux entrants. Au rythme actuel, les stratégies « short duration » auront ainsi capté près de deux fois plus de flux d’investissements en 2025 qu’en 2024, en extrapolant les données de Morningstar arrêtées à la fin du premier semestre.

L’intérêt de l’Investment Grade court terme

Le segment Corporate Investment Grade de court terme (1-3 ans) présente, au 30 juin, un rendement à terme de 2,7% en moyenne, offrant de nouveau une prime face au marché monétaire (1,9%), comme l’indique le graphique ci-dessous.

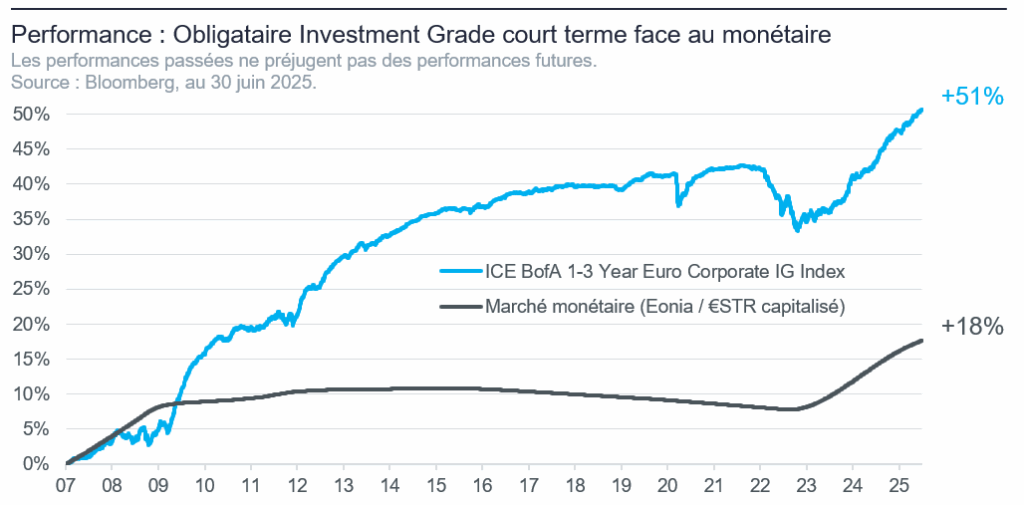

Sur longue période, ce différentiel de taux permet de générer une surperformance non négligeable face au taux sans risque. Depuis le 1er janvier 2007, l’indice BofA Euro Short Duration Investment Grade a ainsi progressé de +51%, contre +18% pour le marché monétaire.

Cette stratégie d’investissement peut notamment répondre aux besoins des investisseurs à la recherche de placements à faible risque : elle permet de s’exposer à des émetteurs d’excellente qualité, sa volatilité reste faible et sa sensibilité aux variations de taux est modérée en raison de la courte maturité des titres sous-jacents. On notera que le repli de l’indice observé en 2022 est ainsi resté deux fois plus faible que celui du segment Investment Grade « toutes maturités ».

L’intérêt du High Yield court terme

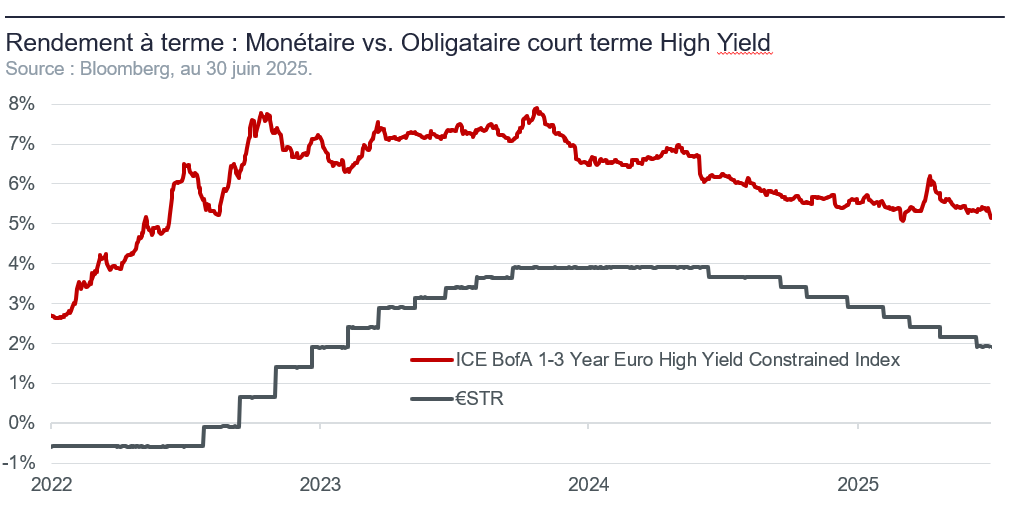

Le différentiel de taux est encore plus notable sur le High Yield, dont le segment court terme (1-3 ans) offrait un rendement à terme moyen de 5,2% au 30 juin 2025.

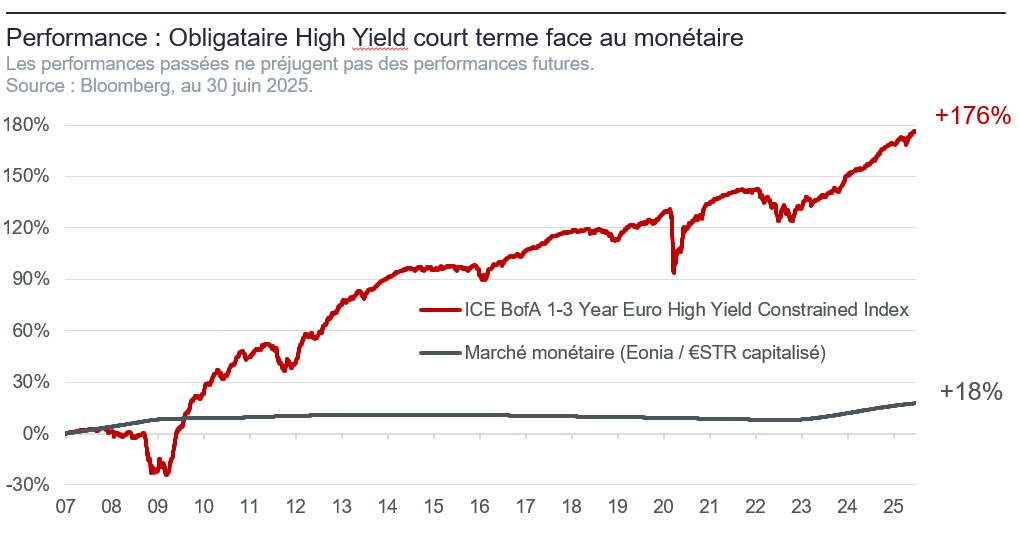

Au cours des 15 dernières années, le segment High Yield « Short Duration » a régulièrement tiré parti de ce surplus de rendement pour générer une performance nettement plus élevée que celle du monétaire (voir ci-dessous).

La volatilité de cette stratégie est bien sûr plus élevée que celle du marché monétaire ou du segment Investment Grade, mais reste plus modérée que celle du marché High Yield « toutes maturités confondues ». On notera par ailleurs qu’au cours des 15 dernières années, les « drawdowns », correspondant à des périodes de stress sur les marchés (2008, 2011, 2020 et 2022), ont presque toujours été comblés en l’espace d’un an seulement.

Une gestion active sur le segment High Yield « Short Duration » peut également générer une surperformance appréciable face à la moyenne du marché. Le « bond picking » issu d’une analyse rigoureuse permet en effet d’amoindrir considérablement le risque de défaut inhérent au segment High Yield, tout en captant le rendement de la classe d’actifs.

Conclusion

L’approche « Short Duration » sur les segments Investment Grade et High Yield offre donc des rendements à terme supérieurs à ceux du monétaire, tout en maintenant un niveau de risque relativement contenu. Ces stratégies permettent non seulement de générer une surperformance notable sur le long terme, mais aussi de bénéficier d’une volatilité modérée et d’une sensibilité limitée aux variations de taux, répondant efficacement aux besoins des investisseurs prudents.